目次

1. iDecoって何のためにするの?

iDecoは何のためにするものなのか、丁寧に説明していきます。

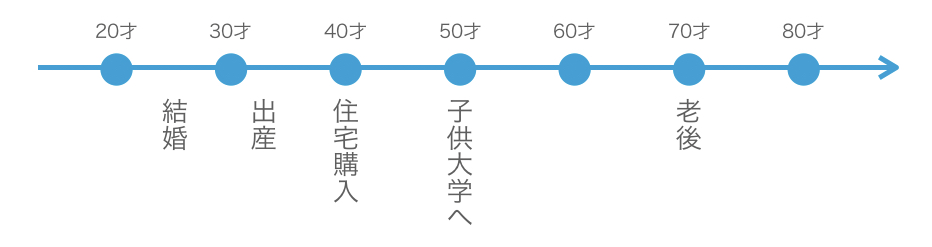

人生には3大支出と言われるものがあります。

平均的なものでは、20代で結婚し、30代に子供ができ教育資金が必要になります。さらに40代には住宅を購入し、60〜70代から老後人生が待っています。

3大支出とは、この住宅、教育、老後の3つであり、教育に3000万、新築マンション購入に4,000万円、老後に2000万円かかると言われています。

それぞれ簡単にみていきます。

① 教育費にかかる費用は?

*大学は公立:国公立、私立:私立文系を想定。

仕送りなどの資金は含まない。

子供を公立に入れても、約1000万円ほどかかり、私立にいれると2500万ほどかかることがわかります。

上記はあくまでのシミレーション上のもので、その時々の国や住む地域の支援制度によっても変わる可能性はありますが、

子供1人を全部公立、もう1人を全部私立に入れると、合計で3500万円ほどの教育費がかかるのは妥当な金額であるようです。

② 住宅の購入費の平均はどれくらい?

上記は、あくまでもマンションの購入金額です。

田舎に住む人や、新築や広さに拘らない人はもっと価格が安くなる場合もあります。

③ 老後2000万円問題って本当?

この調査によると、世帯主が60歳以上の世帯では、平均収入は社会保障給付(年金)が約20万円、その他が約4万円で、合計約24万円です。

一方で支出は27.5万円となっています。

以上より、平均的な収入と支出ですと、毎月3万円赤字になります。

また、毎月の収入が年金のみである場合を想定すると、支出その他が0となり、収入が4万円減ります。

そうなった場合は、毎月7万円、年間90万近くの赤字となります。

(32,984 + 42,817) × 12ヶ月 = 909,616円

さらに、60歳から85歳まで生きたとすると、2,274万円の赤字となり、老後2000万問題と近い値になります。

909,616円 × 25年 = 22,740,300円

よって老後2000万円問題は、嘘ではないことがわかります。

もちろん個人の生活費や収入によるので一概には言えませんが、老後の資産を自分で準備する必要があることがわかります。

①教育資金:3000万

②住宅資金:4000万

③老後資金:2000万

老後資産形成=iDeco

人生3大支出には、教育・住宅・老後の3つがあることを説明しました。この中でも、人生の後半に必要な老後資産を助ける制度がiDecoです。

近年、老後2000万円問題や年金受給時期の遅れなど、老後資産が足りないと言われていますが、それらを少しでも解決するために政府が作った制度がiDecoです。

これまで年金は貰えて当たり前でした。

しかし、これからの時代はただもらえるのを待つだけではダメです。

年金は受給される時代から「自分で作る時代」に突入しており、iDecoの制度をしっかり知り、利用していきましょう。

2. iDecoとは?メリットとデメリットを簡単に説明

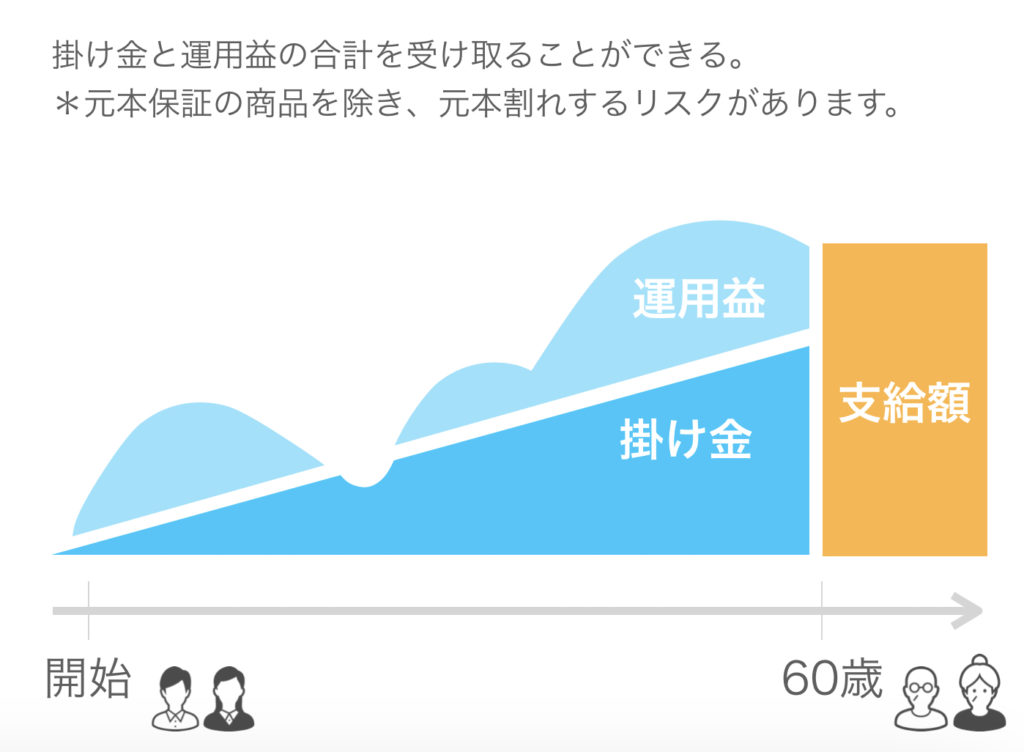

iDecoとは、自分で投資資金を用意して投資を行い、60歳になった時に投資資金(掛け金)と運用益を老後資金として受け取るという制度です。

つまり、iDecoの制度を利用して投資をするということになります。

iDecoを利用すれば、掛け金が全額所得控除となるため節税ができたり、受け取り時も所得控除を受けることができるなど、普通に投資するよりもメリットがあります。このメリットとデメリットについて詳しく説明します。

iDeCo(イデコ)は、自分が拠出した掛金を、自分で運用し、資産を形成する年金制度です。掛金を60歳になるまで拠出し、60歳以降に老齢給付金を受け取ることができます。

iDeco公式HP: https://www.ideco-koushiki.jp/guide/

2-1. メリット

メリットとしては下記3つが挙げられます。

-

掛け金が全額所得控除となり節税になる。

-

年金として受け取る場合は「公的年金控除」が受けられる。

60歳になったら5~20年間に分けて年金として受け取ることができます。 -

一時金として受け取る場合は「退職所得控除」が受けられる。

60歳になったら75歳までに一時金として一括で受け取れます。

①の掛け金の全額所得控除について詳しくみていきます。

① 掛け金が全額所得控除となり節税になる

iDecoでは、掛け金が全額所得控除になるので節税することができます。

では実際どのくらい節税できるかをみていきます。

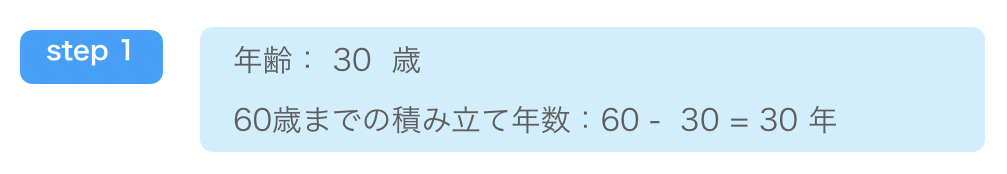

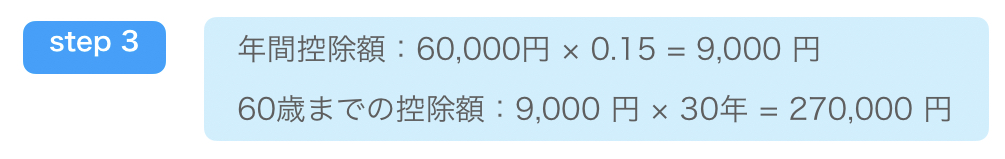

条件:年収400万円(住民税 10%, 所得税 5%, 合計 15%)、30歳

まずはじめにiDecoで投資できる期間を計算します。現30歳であるとすると60歳まで、30年間投資することができます。

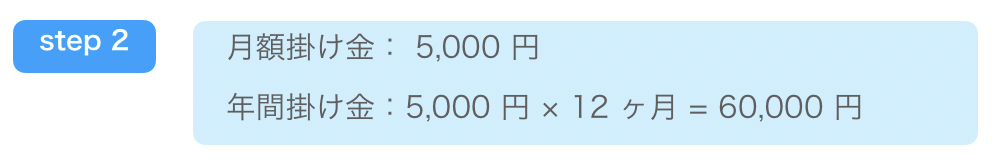

次に、投資額を計算します。毎月5千円投資し年間6万円投資するとします。

3つ目に年間の控除額を計算します。年収400万であれば、所得税と住民税合わせて約15%かかるので、年間の投資額に15%をかけます。すると、年間9千円節税できることがわかります。

これが30年間続くので、27万円節税になります。

最後に運用益を考えます。利回り3%で運用できたとすると、元金180万円に対して100万以上の利益が出ていることがわかります。

掛け金が全額控除なので、毎月5千円であっても、30年で27万円の節税ができます。

さらに3%で運用できれば、元金180万円が約290万円になり、かなりお得な制度だと思います。

老後にお金を貯めても仕方がない、と思う方もいるかもしれません。

しかし資産0円で老後を迎えるわけにもいかないと思います。

老後はiDecoの資産を使うと割り切り、今のうちからiDecoを利用するのはかなりお得だと言えます。

また、これは最低金額で計算しているので、掛け金を増やしたり年収が高ければ、より節税になり運用益も期待できます。

2-2. デメリット

デメリットとしては、以下の2つが考えられます。

- 60歳まで原則引き出せない。

- 運用成績によっては、元本より減る可能性がある。

あくまでも投資なので、資産が減るリスクがあります。

今お金が足りない、子供の教育費が必要なのでiDecoの資産を切り崩したいと思っても、iDecoは原則60歳まで引き出すことができません。

無理な投資をしないように注意しましょう。

また、投資なので元本が減るリスクもあります。リスクの許容範囲内で投資を行いましょう。

3. iDecoって誰が加入できるの?加入条件は?

次にiDecoの加入条件についてみていきます。

2021年にiDocoは大きく改定され、今まで条件が厳しかった会社員も入れるようになっています。

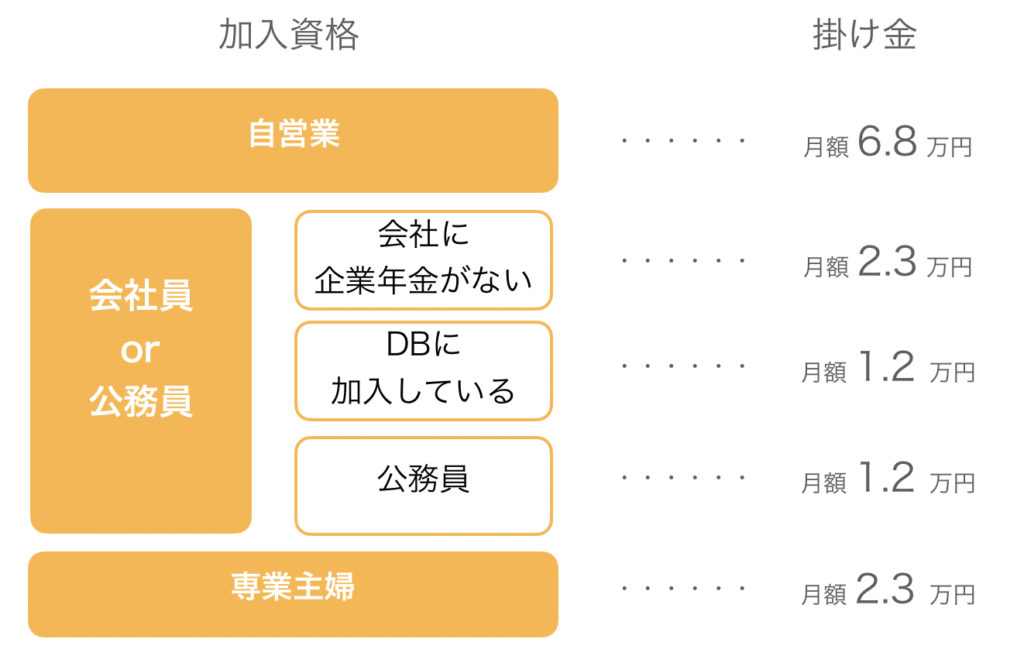

3-1. 毎月の掛け金(自営業、会社員、公務員別)

自営業であれば、毎月6.8万円、年間81.6万円全額所得控除になります。

公務員であれば、毎月1.2万円、年間14.4万円が全額所得控除になります。

会社員であれば、少し複雑になります。会社に企業年金がない場合や確定給付年金のみの場合は上記の額になります。

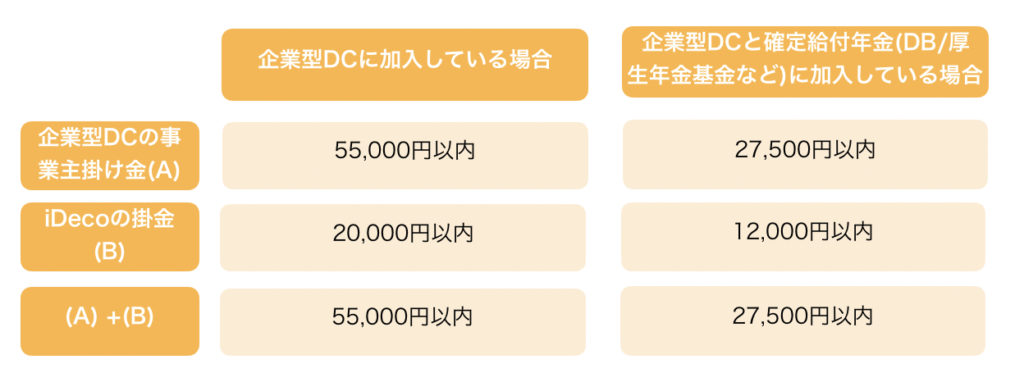

一方でこれまで、企業型確定給付年金に加入していると、iDecoに加入するには会社の合意が必要でしたが、

2021年10月から、下記のように変わりました。

企業型DCに入っている場合は、AとBの合計が5.5万円以内になるように、最高毎月2万円、年間24万円全額所得控除となります。

企業型DCと確定給付年金に加入している場合は、合計が27,500円になるようにした上で、最高毎月1.2万円、年間14.4万円が全額所得控除となります。

2021年から制度が変わり、会社員でもかなりiDecoを利用しやすくなりました。節税できるので利用を検討する価値はかなり高いと思います。

3-2. iDecoって専業主婦も加入できるの?節税できるの?

iDecoは専業主婦でも加入できます。掛金上限は、毎月2.3万円です。

しかし、年間の所得が103万以下だと、掛け金の税額控除が受けられません。それでも、受け取り時の控除は受けられるので、専業主婦でもメリットはあります。

4. iDeco 商品の選び方は?リスクを小さくするポイントを説明

投資にはリスクがあり、せっかく老後のためにコツコツ投資をしても資産が減ってしまう可能性があります。

一年以上投資に関わる人の8割は損失を被っている

(世界一やさしい投資の教科書1年生 ジョン・シュウギョウ)

なんてことが言われていたりもします。

8割もの人が失敗する投資を国が推奨しているの?と思うかもしれませんが、そうではありません。

iDecoでは、なるべくリスクを小さくする投資法が推奨されており、リスクを小さくする方法について説明していきます。

投資におけるリスクとは?

リスク=収益のぶれ幅

・減る可能性も大きく、増える可能性も大きい =リスク大

・減る可能性も小さく、増える可能性も小さい =リスク小

5. iDeco リスクを小さくする投資法3選

投資のリスクを小さくするには、長期、継続、分散が大事です。掛け金を長期にわたって継続的に分散させた投資先に投資することで、投資におけるリスクは非常に小さくなると言われています。

では、なぜ「長期×継続×分散」でリスクが小さくなるかを説明していきます。

① 長期

長期間投資をすることで、損をするリスクは小さくなると言われています。

その理由について説明していきます。

以下は過去40年間の米国大手500社の指数です。(S&P500)

このグラフを見ると、40年間で4回の株価暴落が起きていることがわかります。

仮にITバブル崩壊直前に100万円分投資をしたとすると、ITバブル崩壊後には資産が約半分の50万円まで減ることも確認できます。

このように、投資というのは短期で見ると資産が減る可能性は十分にあります。

しかし20年とういう長期で見るとどうでしょうか。

ITバブル崩壊直前の2000年に投資し、その後3度の大暴落を経験しますが、20年間保有し続けるだけで、資産が倍になることがわかります。

② 継続

次に継続して投資し続けることのメリットについて説明します。

継続して同じ金額の投資をし続けることで、高値付かみをするリスクが小さくなります。

下記の米国市場を例に説明していきます。

ITバブル崩壊時を振り返ると、2000年に暴落が起きて、同様の価格に戻るまで約8年かかることがわかります。

老後の資産形成といえど、8年もの間、減っている資産を眺めるのはきついと思います。

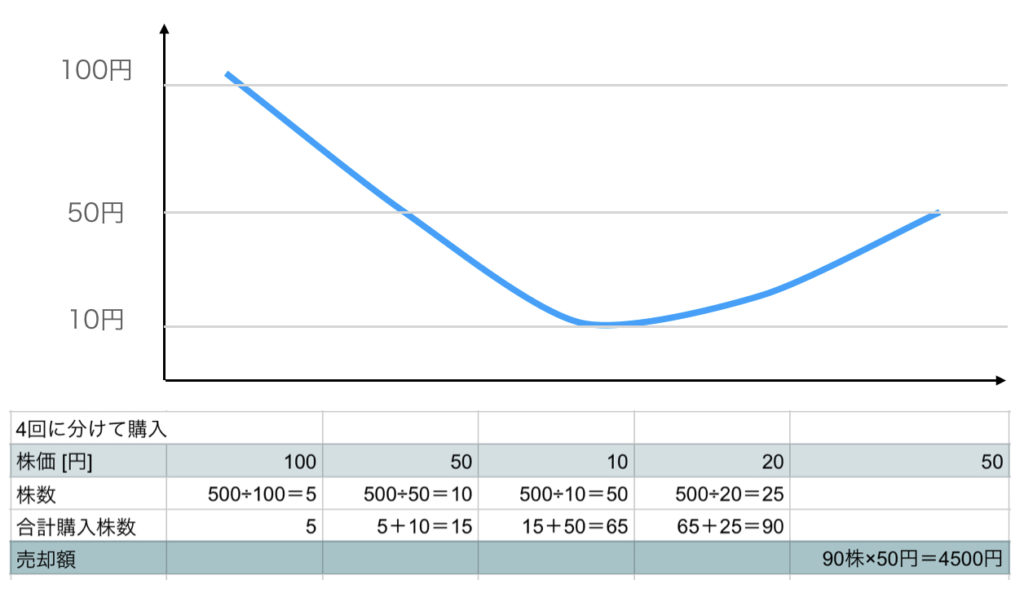

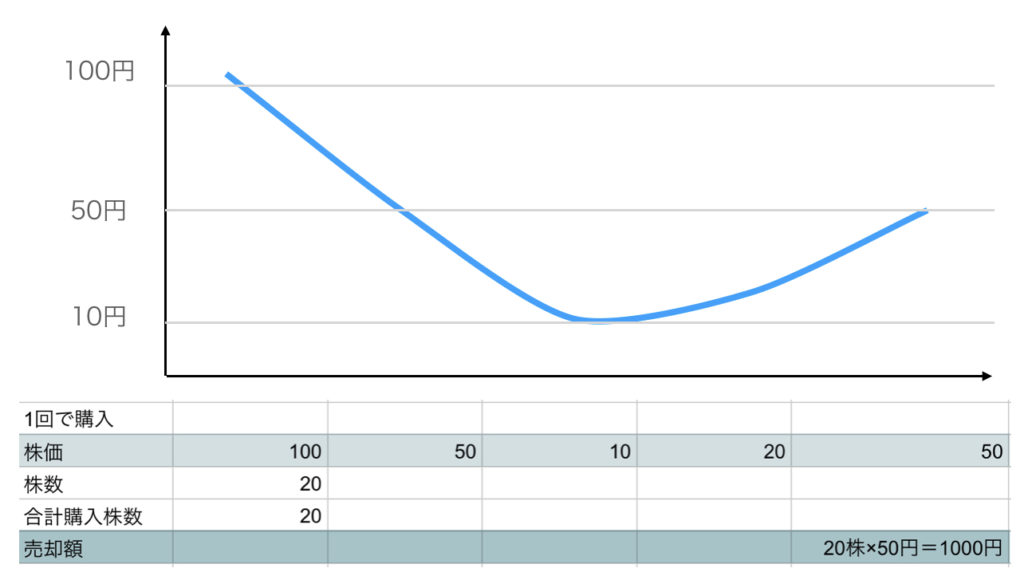

そこで、継続して同じ金額を積み立て購入する”ドルコスト平均法“という投資法がidecoでは推奨されています。ドルコスト平均法を使う場合と使わない場合を比較してみます。

①一回で2000円分の株を購入した場合

step1 | 2000円 ÷ 100円 =20株 →20株を購入する。

step2 | 一株50円になった時に売却 20株 × 50円 = 1000円

step3 | 2000円 – 1000円 =1000円 →1000円の損をすることになる。

②4回に分けて2000円分の株を購入

毎回500円分の株を購入する。株価が高い時は少量購入。

step1 | 500円 ÷ 100円 =5株

step2 | 500円 ÷ 20円 =25株 →株価が高い時は大量購入できる。

step3 | 一株50円になった時に売却 90株 × 50円 = 4500円

step4 | 4500円 – 1000円 =3000円

最終的に株を売る際に、株を買い始めた時よりも株価が低くても、3000円の利益が出ることがわかります。

これはあくまでも一例ですが、ドルコスト平均法を使って継続的に投資することで、高値掴みをするリスクを小さくすることができます。

③ 分散

最後に分散についてです。

色々な資産に分散することでリスクを減らすことができると言われています。

iDecoには、以下の2種類の商品があります。

投資信託は運用状況によって、増える場合もあれば得る場合もあり、元本保有型の商品に比べるとリスクが大きいです。

一方で、元本保有型の商品は、元本を保証できる代わりに、増える量も小さい商品です。

また、元本は保証されてもお金の価値が変わると減ることになるので、減るリスクはあるといえます。

それでは、それぞれの商品について詳しくみていきます。

元本保有型の商品とは?

元本保有型商品は、元本を保証されるので減るリスクのない商品です。

しかしその分、資産が増える可能性も小さく、長期投資する場合には注意が必要な商品です。

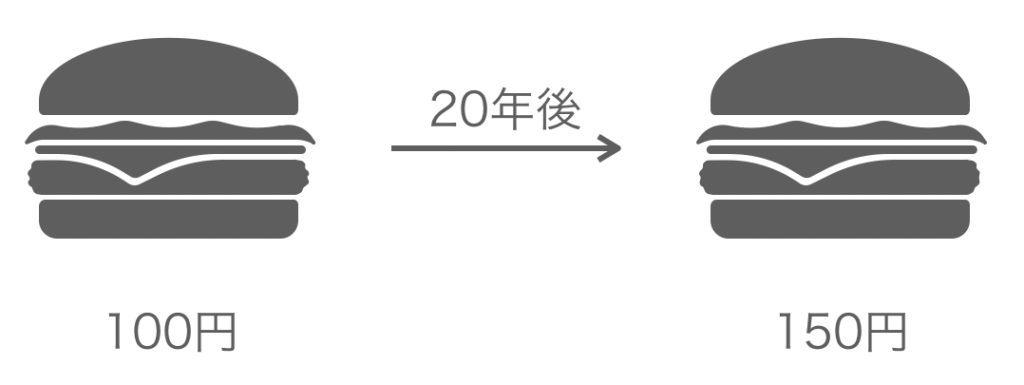

日本銀行は毎年2%ずつ物価が上昇することを目標にしています。

これを達成すると、今は100円で食べられる商品が、20年後には150円になります。

元本保有の商品ですと、20年後に同じ100円でも100円の価値が下がっていることが予想され、元本保有型の商品を購入する際も注意が必要です。

投資信託とは?

次に投資信託について説明していきます。

投資信託とは、いろんな会社の株式や債券を集めたパックのようなものです。

分散投資するために、色々な会社に投資することが大事ですが、素人がそれをするのは大変です。

投資信託を買えば、たくさんの会社に分散して投資することができるので、株式を購入する場合に比べてリスクを抑えることができます(iDecoでは株式は購入できません)。

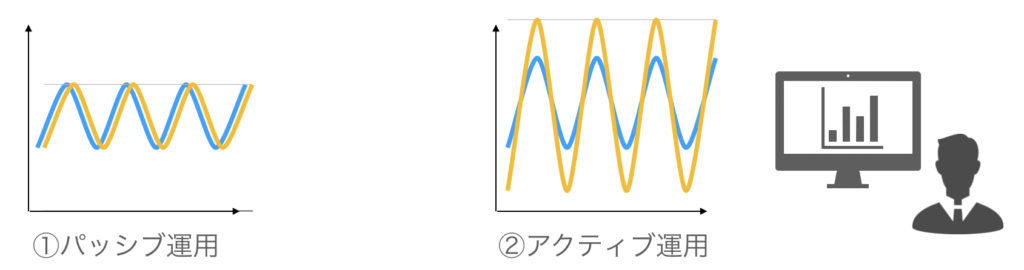

また、投資信託にはパッシブ運用と言われるものとアクティブ運用と言われるものがあります。

・パッシブ運用(インデックス投資)

日経平均やS&P500(米国大手500社)などのベンチマークに連動する運用成績を目指す運用手法。

アクティブ運用よりリスクが小さい。管理費用が安い。

・アクティブ運用

ベンチマークを上回る運用成績を目指す運用手法。

パッシブ運用よりリスクが大きい。人が運用するため、管理費用が高い。

パッシブ運用(インデックス投資)の商品を選ぶと、リスクが小さく手数料も抑えられるので、初心者の方はまずパッシブ運用(インデックス投資)の商品を選ぶことをお勧めします。

・中身について

最後に、投資信託の中身の選び方について説明します。

投資信託の中身を見る際は、下記の3つを確認してください。

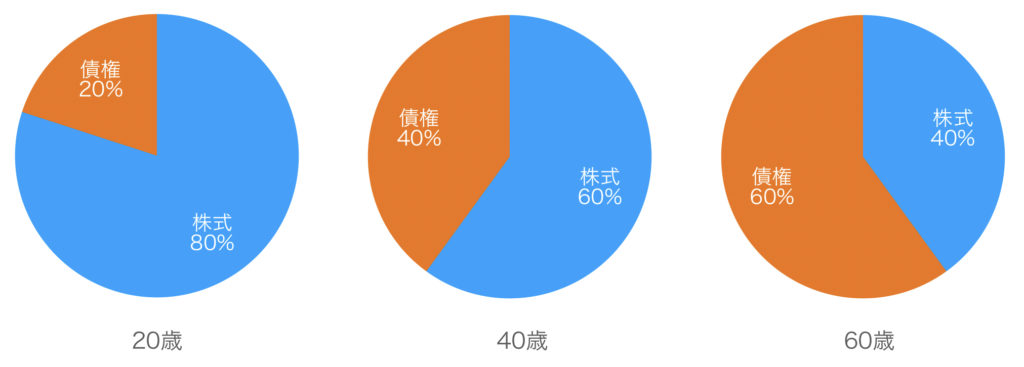

株式と債券の割合は?

信託報酬はいくら?

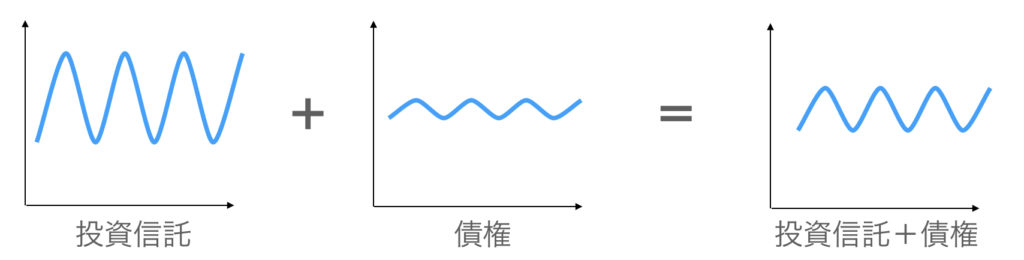

リスクを減らすためには、分散が必要です。

投資信託の中でも、一つの国に投資するのではなくたくさんの国に投資することが大事です。

日本だけでなく、外国に投資しているものも選びましょう。

次に、株式と債券を組み合わせましょう。

株式と債券の割合としては、年齢=債券の割合になるように設定することがいいと一般的に言われています。

若いうちは、市場が回復するまでの時間があるためリスクを取れるので株式の割合を多くします。iDecoで積み立てた資産を受け取る年齢が近づけば、その分債券を増やし、暴落した時のリスクを小さくします。

最後に、信託報酬についてです。投資信託では運用益の一部が信託報酬として証券会社に支払われます。利益が3%出ても信託報酬が2%ですと、1%の利益しか手元に残らないので、なるべく安い商品を選ぶようにしましょう。

パッシブ運用(インデックス投資)商品で、連動するベンチマーク指数が同じであれば、運用成績は似たようなものになります。

信託報酬が高い=いい投資結果が期待できるわけではありません。なので信託報酬は安いものを選ぶのが大事です。

iDecoで損しない投資法 まとめ

少し長くなりましたが、以上がiDecoで損しない投資上です。もう一度下記にまとめています。

②継続:無理のない範囲で毎月投資を続ける

③分散:投資信託は、投資先の国、株式と債券の割合、信託報酬は安くすることを中心に選ぶ。

6. iDeco 注意点

6-1. iDecoで1番やってはいけないことは、「狼狽売り」です。

下がり続ける株式相場はこれまでなかったと言われています。リーマンショックの時も、コロナの時も必ず株式市場は回復してきました。

狼狽売りはせず、市場が回復するのをまつことが大事です。

6-2. 掛け金の変更、残金の変更とは?

掛け金の変更と残金の変更について説明します。iDecoでは商品の売却はできませんが、買った商品を違う商品に変更することができます。それが「残金の変更」です。

一方でこれから買う商品を変えたい場合は、「掛け金の変更」を行うことが大事です。

掛け金の変更:これから投資する先を変更

残金の変更:今投資している商品を別の商品に変える

*商品を変更するための手数料は無料

6-3. iDeco 売却はできる?

60歳になるまで売却はできません。

その商品を持つのが嫌であれば、違う商品に変える必要があります。

7. iDecoの始め方!どうやって始めるの?

iDecoは銀行や証券会社、保険会社など様々な機関で取引することができます。

どこで始めるかによって、選べる商品や手数料が変わってきます。

下記の証券会社でも作ることができます↓

・SBI証券

SBI証券の特徴3つ

②運用管理費無料(国民年金基金連合会等が徴収する手数料はかかります)

③サポート体制有り

下記の公式サイトから無料で資料請求することができます。

・松井証券

松井証券の特徴3つ

松井証券では皆さまの運用を応援するため、運営管理手数料はどなたでも無料です。

②厳選した低コスト商品で充実のラインナップ!

あらゆるニーズにお応えするため、バラエティ豊かな金融商品を厳選しています。

③創業100年の歴史と実績

お客様と長いお付き合いになるiDeCoは、創業100年の歴史と実績があり、財務内容も健全な松井証券にお任せください。

下記から登録することができます。

最後に

iDecoってなんかよくわからないし、めんどくさい・・と思っている方も多いのではないでしょうか。

私もそう思っていました。

しかし知れば知るほど節税効果がかなりある制度だと思い、友人や家族にも説明しています。

投資にはリスクがありますが、iDecoをうまく使いながら、自分自身の老後資金を積み立てていきましょう。

*必ず自分自身の許容範囲内で行いましょう。

コメント